■ 住宅ローンで必ず負担が必要な諸費用の相場が気になる人

■ マイホーム購入時の住宅ローン選びで困っている人

■ 家づくりで失敗や後悔したくない人

こんにちは!建築士のしみゆうです。

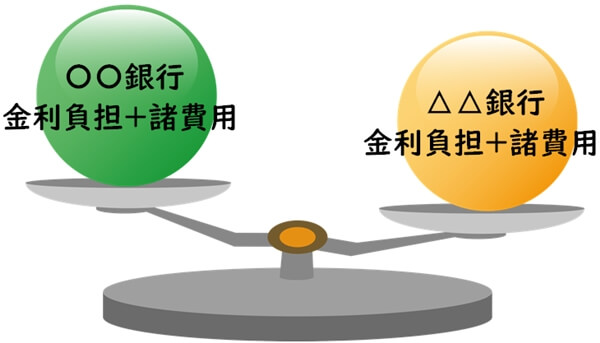

マイホーム購入時の住宅ローンを選ぶ際に、「金利タイプ」や「適応金利」による負担ばかりを気にされる方が多いのですが、

住宅ローンを利用するなら、必ず負担が必要な諸費用にも気を配っておかないと、数十万円どころか数百万円も損してしまうことがあるんです。

こう聞くと、「少しでも諸費用の安い住宅ローンを選んでおけば問題無い」と思われるかもしれませんが、それほど単純な問題ではありません。

というのも、住宅ローンの諸費用の中には、万が一の出来事に備えるための救済措置ともいえる、保証などに関わる費用も含まれているので、「ただ費用負担を減らせばいい」というわけではないんです。

しかし、住宅ローンの諸費用の内容を理解した上で比較検討を行えば、必要な保証を手厚くした上で無駄な出費を抑えることも難しくありません。

今回は、住宅ローンに関わる諸費用の「内訳」や「役割」「相場」を解説しながら、住宅ローンでの「コストダウン」や「比較」の秘訣について紹介します。

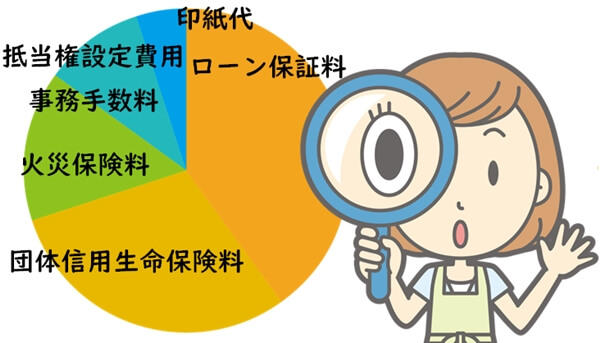

住宅ローン諸費用の内訳と役割・相場

住宅ローン相談会で返済総額の内訳を見せてもらったんですけど、意外と住宅ローンの諸費用の負担って侮れないんですね。

少しでも家計の負担を楽にしたいのですが・・どうすればいいのか、よく分からなくて・・

住宅ローンを組むのであれば、諸費用の負担は避けられませんが、初めて耳にする項目が多いため、深く考えずに「そんなものか・・」と担当者任せにする人も少なくありません。

しかし、それぞれの項目の内容を理解した上で適切な比較検討ができれば、家計への負担を抑えることが可能なんです。

まずは、諸費用に含まれる代表的な項目の「役割」や「相場」を解説するので、住宅ローン選びの参考にしてくださいね。

住宅ローン契約時の印紙代

住宅ローンの契約書に貼ることが義務付けられている、印紙を購入するために必要な費用です。

契約書に印紙を貼ることは法律で定められており、印紙代金は税金として納められるのですが、その税額は住宅ローン契約書に記載された金額によって異なります。

万が一、税務調査等で印紙が貼られていないことが発覚した場合には、本来の印紙税額の3倍の過怠税が徴収されることになるので、注意しましょう。

事務手数料

住宅ローンの事務手数料とは、住宅ローン契約の手続きに関わる経費などを手数料として金融機関に支払う費用です。

事務手数料として求められる金額には様々な形態があり、「事務手数料無料」「借入総額に関わらず一律で2~10万円程度」「借入総額の1~2%程度」など、金融機関によって異なります。

事務手数料は諸費用の中でも金融機関による金額の差が大きい費用なので、チェックを怠らないようにしましょう。

ローン保証料

ローン保証料とは、借主が返済できなくなった住宅ローン借入残金の金融機関への代理弁済(立替払い)を保証会社に保証してもらうために必要な費用です。

ローン保証料の「金額」や「支払い方法」は金融機関によって大きく異なり、「ローン保証料無料」「借入総額の2%程度を一括払い」「適応金利に+0.2%程度を上乗せ」など、様々な種類があります。

ローン保証料は事務手数料と同じく金融機関によって差の大きい費用ですが、金額のチェックだけでなく支払い方法にも注意し、自分達のライフプランに合わせて選択するように心掛けましょう。

団体信用生命保険料

団体信用生命保険料とは、住宅ローン契約者の死亡や所定の高度障碍といった万が一の出来事に備えて、住宅ローン借入残金を弁済してくれる生命保険に加入するために必要な費用です。

ほとんどの金融機関(住宅金融支援機構「フラット35」など一部の住宅ローンを除く)では、住宅ローン契約者の団体信用生命保険への加入を義務づけています。

中には団体信用生命保険料を負担してくれる金融機関もありますが、基本的に住宅ローンの適応金利に上乗せされていると解釈しておきましょう。

抵当権の設定登記費用

抵当権の設定登記費用とは、債務者(住宅ローン契約者)からの返済が滞った際に行われる、競売などの不動産売却によって得たお金を債権者(金融機関)が優先的に受け取るために必要な抵当権設定を法務局の登記簿に記載するために必要な費用です。

抵当権の設定登記には、「債権額(借入総額)の0.4%の登録免許税」と「5~10万円程度の司法書士への手続き報酬」が必要となります。

基本的に抵当権の設定登記は金融機関が司法書士を指定することが多いのですが、中には住宅ローン契約者が司法書士を選んだり、自身で登記手続きが可能なケースもあるので、事前のチェックを怠らないようにしましょう。

建物の火災保険料

火災保険料とは、建物や建物内の家財道具などの火災や風水害による損害を補填してくれる火災保険に加入するために必要な費用です。

ほとんどの住宅ローン契約では、貸主である金融機関が優先して保険金を受け取れる、「質権設定付き」の火災保険への加入を義務付けています。

火災保険は、「マイホームを建築する地域」や「建物の構造」だけでなく、「保証内容などの特約の種類」や「保険に加入する年数」などによっても保険料が大きく異なります。

なので、安易に金融機関の勧める火災保険に加入するのではなく、自分達のライフスタイルや目的に合った火災保険に加入するように心掛けましょう。

ひゃー!住宅ローンの諸費用って、こんなに種類があるんですか!

どれも初めての経験だし、これだけの項目を比較してコストダウンを図ることが私にできるかしら!?

たしかに不安ですよね・・金融機関によって名称や選択可能な範囲が異なりますし、先ほど紹介したのはあくまでも一般的な相場なので、住宅ローン選びの際には検討している金融機関の諸費用を実際に自分で調べる必要があります。

その上、住宅ローンの諸費用は項目によって注意すべきポイントが違うので、慣れるまでは比較に難儀するかもしれません。

では、そんな初家さんでも比較検討しやすいように、住宅ローンの諸費用でコストダウンする秘訣を紹介しましょう。

住宅ローンの諸費用でコストダウンする秘訣とは

住宅ローンの諸費用は、「金融機関によって決まっていて、コストダウンの余地はない」と思い込んでおられる方もいらっしゃいます。

たしかに、住宅ローンの諸費用には、どの金融機関を選んでも金額が変わらない項目も含まれていますが、全ての項目でコストダウンが不可能なわけではありません。

とはいっても、諸費用の中には「コストダウンしても保証に影響しない費用」の他に、「コストダウンによって保証に影響してしまう費用」もあるので、単純に金額を比較するだけでは不十分なんです。

では、万が一の出来事に備えるためにも、「コストダウン」だけでなく、「マイホームの保証」にも注目して、住宅ローンの諸費用を分類してみましょう。

コストダウンできない費用

- 住宅ローン契約時の印紙代

- 抵当権設定登記の登録免許税

コストダウンしても保証に影響しない費用

- 事務手数料

- ローン保証料

- 抵当権設定登記の司法書士への手続き報酬

コストダウンすると保証に影響してしまう費用

- 団体信用生命保険料

- 火災保険料

なるほど!こうやって分類すれば比較しやすいですね!

印紙代や登録免許税は住宅の取得に必要不可欠だし、金融機関によって左右される費用じゃないから、住宅ローン選びの参考にしなくていいんだ。

おっ!飲み込みが早いですね。

他にも、団体信用生命保険料や火災保険料といったマイホームの保証に影響する費用の場合は、保証が手厚ければ少々の費用増加は当たり前なので、比較検討の際は特約などの条件に注意するのも忘れないでください。

さらに、自分達の価値観やライフスタイルに合わせて、特約の追加や変更によってコスト調整できれば、満足度の高い住宅ローンを組むことができますよ。

住宅ローン選びは金利負担と諸費用の総額で比較!ーまとめ

つまり、住宅ローン選びでは、「金利タイプ」や「適応金利」の比較だけでなく、事務手数料やローン保証料・抵当権の手続き報酬など、「マイホームの保証に影響しない項目」を中心に金額を比較すればいいんですね。

そうですね。基本的に「マイホームの保証に影響しない項目」であれば、費用負担が少ないに越したことはありません。

ですが、適応金利と諸費用を分けて比較するのは難しいので、必要な費用の漏れがないことを確認し、全ての金額を合計した返済総額を算出してから比較するといいでしょう。

ただし、住宅ローンの返済総額は、「金利プランによる適応金利上昇のリスク」や「繰り越し返済や借り換え時の負担額」などにも大きく影響されるので、自分達の将来のライフプランを見据えた上で比較検討することが非常に大切です。

たしかに、返済総額だけに気を取られて住宅ローンを選んでしまって、将来のライフプランが狂っては本末転倒ですもんね・・

住宅ローン一つ選ぶのにも、いろんなことに注意しないといけないことが分かりました。

それと、少し慣れてきたら、「団体信用生命保険料」や「火災保険料」といった、「マイホームの保証に影響してしまう項目」の比較も忘れないようにしましょう。

というのも、特約などの保証内容が同じだからといって、負担する金額が同じとは限りません。

なので、保証内容を確認した上でバランス感を意識し、トータルの諸費用を比較できるようになると、よりいいですね。

あと、一つ質問があるんです。

この前読んだ住宅関連の書籍に、「住宅ローンは実質金利が比較しやすい」と書いてあったんですが、「実質金利」って何ですか?

住宅ローンでの実質金利とは、「事務手数料」や「ローン保証料」などの諸費用の負担を金利に換算して、住宅ローンの適応金利に含めた金利のことです。

しかし、金融機関によっては実質金利を発表していないことがあるので、複数の住宅ローンを比較する際は、自分で複雑な計算をしないといけないかもしれません。

なので、個人的には実質金利ではなく、諸費用を含めた返済総額での比較をおススメしています。

私は計算が苦手なので、実質金利よりも返済総額で比べる方が向いていそうです。

別に、どちらで比較しても問題ないんですよね・・?

はい。どちらで住宅ローンを比較しても、最終的な家計への負担は変わりません。

ですが、返済総額で比較した方が諸費用の一部の金額を変更した際にも比べやすいと思いますよ。

分かりました!やっぱり失敗しない家づくりのためには、お金に関する問題も大切ですもんね。

これからは、将来のライフプランを見据えるのはもちろん、マイホームの保証にも注意しながらコストダウンできるように、住宅ローン選びを進めてみます。

慣れないうちは大変かもしれませんが、一つひとつ段階を踏んで理解していけば、必ず自分達家族に合った住宅ローンの形が見えてきますよ。

せっかくの家づくりで後悔しないためにも、納得できるまで比較検討するように心掛けてくださいね。

■ 単純な諸費用による金額負担だけで住宅ローンを選ぶのは危険

■ 住宅ローンの金利タイプや諸費用は将来のライフプランを見据えた比較検討が重要

■ 住宅ローン選びは適応金利と諸費用を合わせた返済総額での比較がおススメ