■ マイホーム購入者が住宅ローンを選んだ決め手を知りたい人

■ 家づくりで失敗や後悔したくない人

こんにちは!建築士のしみゆうです。

マイホームの購入と住宅ローンは切っても切れない関係ですが、金利のタイプを選ぶ時に迷ってしまう方が多いようです。

ずっと金利の変わらない固定金利(全期間型)の安心感をとるか、それとも返済総額を抑えられる可能性がある変動金利にするか、はたまた両者の特徴を併せ持った固定金利(期間選択型)を選ぶべきか・・ホント、悩みますよね。

ですが、安心してください。

その悩みは皆同じで、すでにマイホームを購入された方も同じように悩んだ末に、住宅ローンを決定しています。

ということは、直近のにマイホームを購入された方の動向に注目すれば、住宅ローンを選ぶヒントが見つかるかもしれません。

今回は、フラット35を運営している「住宅金融支援機構」が発表した「2017年度 民間住宅ローン利用者の実態調査」から、2017年のマイホーム購入者が住宅ローンを選んだ決め手についてまとめてみました。

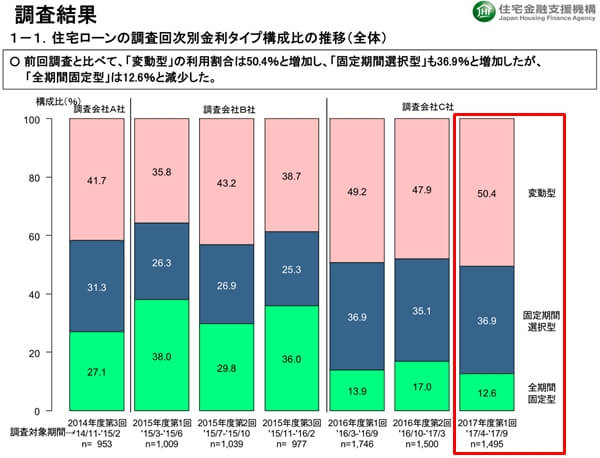

2017年住宅ローン利用者の金利タイプ構成比は?

住宅ローンの金利タイプには、大きく分けて「変動金利」「固定金利(全期間型)」「固定金利(期間選択型)」の3種類があることはご存知かと思います。

それぞれに突出したメリットがあれば、選択に苦労することもないのですが、それぞれに様々な特徴がある上、デメリットも大きく異なるので、何が決め手になるかは人それぞれです。

※固定金利と変動金利については過去の記事を参照ください

「固定金利と変動金利」についての詳細へは、下記のリンクから移動できます。

ですが、ここ数年の動向を見ると、住宅ローン選びに変化の波が訪れているように思います。

というのも、2015年から2016年にかけて大きく減少した、固定金利(全期間型)の占める割合がさらに減少し、

「住宅ローン金利タイプ構成比の推移」から2016年と2017年を比べても分かるように、変動金利の利用者が2.5ポイント、固定金利(期間選択型)の利用者が1.8ポイント増加し、固定金利(全期間型)の利用者が減少しているんです。

ということは、近年では「固定金利(全期間型)」を希望する人達が減ったのでしょうか?

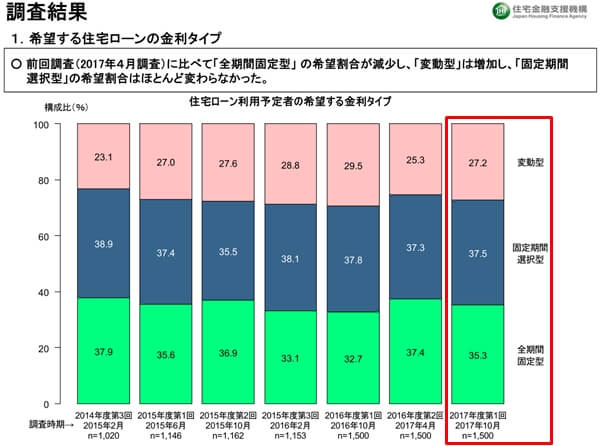

住宅ローン利用予定者が希望する金利タイプは?

意外かもしれませんが、そうではありません。

これからマイホームの購入を予定している人達が希望する金利タイプの調査結果を見ても分かるように、

2014年から2017年の計7回の調査結果すべてにおいて、住宅ローン利用予定者の人達が希望する金利タイプの割合は、ほぼ均等なんです。

しかし。ここ数年では驚くことに、「固定金利(全期間型)」を希望していたにもかかわらず、最終的に異なる金利タイプを選択する方が増えています。

特に、2016年と2017年の「固定金利(全期間型)」が占める割合の減少は著しく、以前と比べて約三分の一となってしまいました。

「固定金利(全期間型)」ではなく、「固定金利(期間選択型)」や「変動金利」を選ぶ方が増えた理由は何なんでしょうか?

「固定金利(全期間型)」が選ばれなくなった具体的な理由が分かれば、これからの住宅ローン選びのヒントになりそうです。

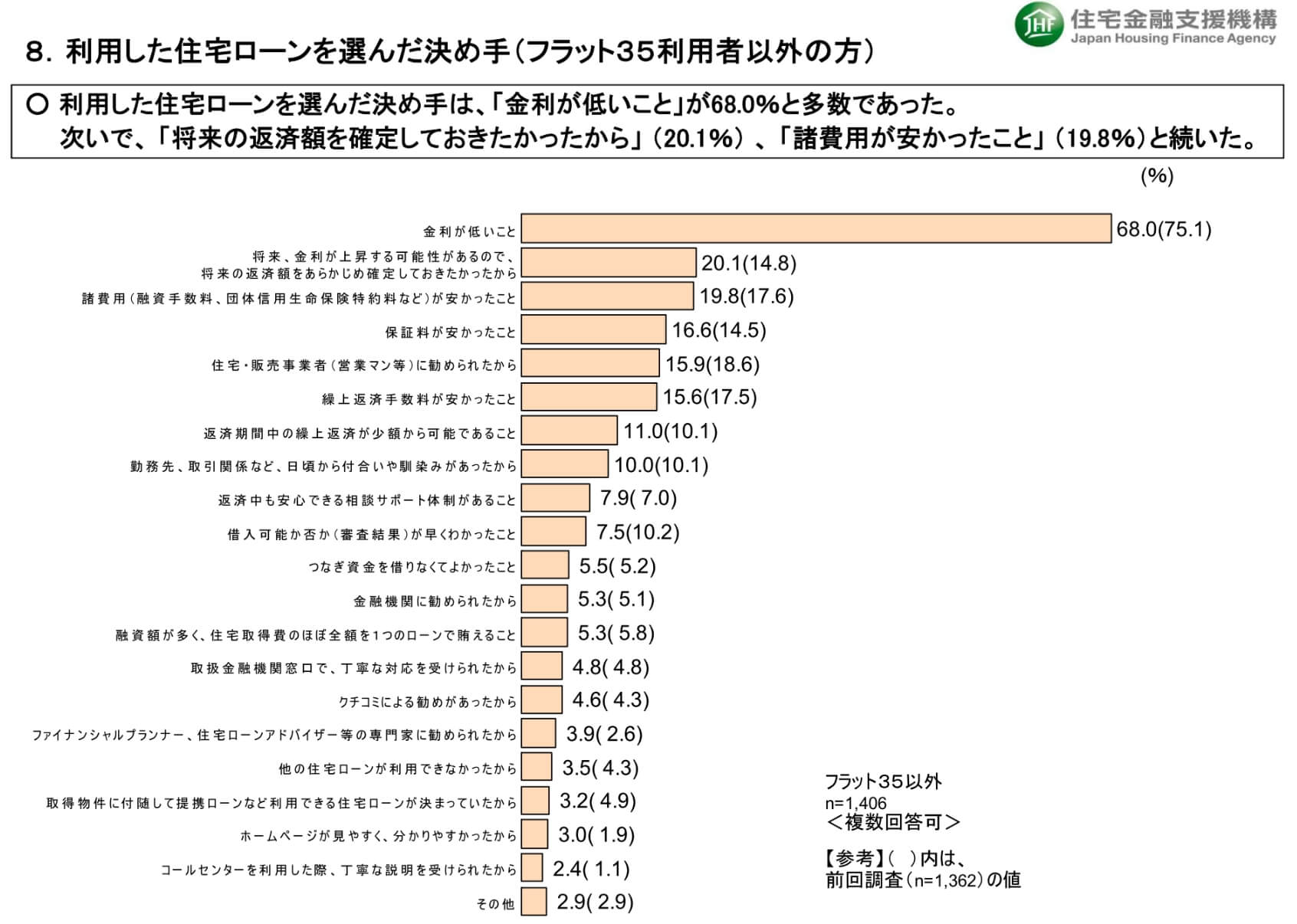

利用した住宅ローンを選んだ決め手は!?ーまとめ

では最後に、マイホーム購入者が住宅ローンを選んだ決め手になった理由を見てみましょう。

利用した住宅ローンを選んだ決め手Best10

- 金利が低いこと 68%(-7.1P)

- 将来、金利が上昇する可能性があるので、将来の返済額をあらかじめ確定しておきたかったから 20.1%(+5.3P)

- 諸費用(融資手数料、団体信用生命保険特約料など)が安かったこと 19.8%(+2.2P)

- 保証料が安かったこと 16.6%(+2.1P)

- 住宅・販売事業者(営業マン等)に勧められたから 15.9%(-2.7P)

- 繰上返済手数料が安かったこと 15.6%(-1.9P)

- 返済期間中の繰上返済が少額から可能であること 11.0%(+0.9P)

- 勤務先、取引関係など、日頃から付合いや馴染みがあったから 10.0%(-0.1P)

- 返済中でも安心できる相談サポート体制があること 7.9%(+0.9P)

- 借入可能か否か(審査結果)が早くわかったこと 7.5%(-2.7P)

※()内は前回調査からの増減ポイント

一見すると、単に金利が高いという理由だけで、固定金利(全期間型)を選択する方が減ったかのように見えます。

しかし、前回の調査と比較すると、住宅ローンを選んだ決め手1位の「金利が低いこと」の全体を占める割合が減っており、

さらに5位や10位のような、販売者側の誘導によって左右されやすい決め手の割合も減少していることが分かります。

その反面、2位や3位、4位、7位、9位といった、住宅ローンの仕組みを理解しなければ気が付き難い決め手が前回に比べて増加しているのは、「しっかり情報収集を行った上で住宅ローンを決定する方が増えている」からではないでしょうか。

ということは、これまでの「固定金利(全期間型)」よりも有利な、「固定金利(期間選択型)」や「変動金利」の住宅ローンが増えているのかもしれません。

この結果を見ると、自身で吟味し、納得した上で、より自分達家族のライフスタイルに合った住宅ローンを選べる方が増えているように思えます。

先々の金利動向の行方なんて、経済の専門家の意見でさえバラバラなのですから、我々に分かるハズもありません。

ですが、自身が納得し、住宅ローンの仕組みを理解した上で選んだのであれば、仮に返済総額が多くなっても後悔は少ないでしょうし、万が一の出来事への対処も難しくないでしょう。

家づくりは何度も挑戦できるわけではありません。

家族の将来のためにも、後悔のない選択を心掛けたいものですね。

■ その反面、近年は固定金利(期間選択型)や変動金利を選択する人が増加している

■ 仕組みを理解した上で住宅ローンを選択する人が増加傾向にある

■ 自身で吟味し仕組みを理解した上で利用する住宅ローンを決めることが大切