■ 効果的な繰り上げ返済の活用法を知りたい人

■ 家づくりで失敗や後悔したくない人

こんにちは!建築士のしみゆうです。

住宅ローンの返済も始まり、新たなマイホームの生活に慣れてくると、月々の支払いが家賃感覚になってしまうのか、なんの疑問も持たずに返済を続けてしまう方が多いように思います。

もちろん月々の返済さえ滞らなければ、「何の問題もない」と言えないわけではありません。

しかし、ちょっと意識して住宅ローンのメンテナンスをしてあげることで、意外と簡単に返済総額を減らすことも可能なんです。

とは言え、メンテナンスの「方法」や「時期」によって効果が異なるので、お得度が大きく変わってしまいます。

どうせなら、お得度の高いメンテナンスがイイですよね。

今回は、住宅ローンのメンテナンスの一つである、「繰り上げ返済」の効果の高い活用法について紹介します。

住宅ローンの繰り上げ返済とは?

住宅ローンの返済総額を減らす方法があるって聞いたんですけど、何だかややこしそうで・・

それに、「時期」や「方法」によってお得度が違うんですよね?

それは、住宅ローンの最中にまとまった金額を返済する「繰り上げ返済」のことですね。

繰り上げ返済は、返済した時期によって返済総額の減額具合が変わりますし、「期間短縮型」と「返済額軽減型」のどちらを選ぶかによっても得られる効果が大きく異なります。

なので、住宅ローンを初めて経験する方にとっては、迷ってしまうポイントが多いかもしれませんね。

せっかくなら、少しでもお得度が高い方法を選びたいですし・・

早いうちに何が違うのか知っておいた方がいいですよね。

たしかに、住宅ローンの繰り上げ返済には計画的な貯蓄が欠かせないので、早い段階で準備するに越したことはありません。

では、まず最初に「期間短縮型」と「返済額軽減型」の違いについて説明しましょう。

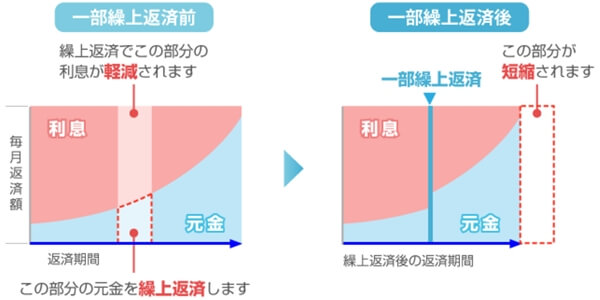

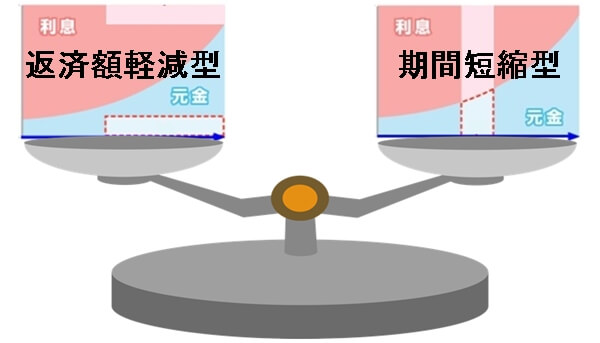

期間短縮型

【効果】

- ローンの返済期間を短縮できる

- 繰り上げ返済額に応じた金利負担を減らせる

【特徴】

- 月々の返済額は変動しない

- 返済額軽減型に比べて減額できる金利負担部分が大きい

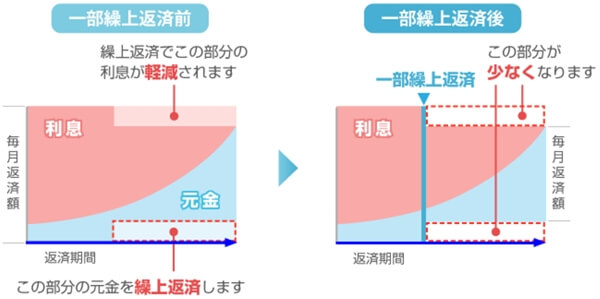

返済額軽減型

【効果】

- 月々の返済額を減額できる

- 繰り上げ返済額に応じた金利負担を減らせる

【特徴】

- ローンの返済期間は変わらない

- 期間短縮型に比べて減額できる金利負担部分が小さい

なるほど!

同じ繰り上げ返済でも、「住宅ローンの返済期間を短縮する方法」と「月々の返済額を減らす方法」の2種類から選べるんですね。

さきほど、「選んだ方法や返済時期によって、返済総額や得られる効果が大きく異なる」とおっしゃっていましたが、どのポイントを押さえたら最もお得なんですか?

住宅ローンの繰り上げ返済は、ご家庭の「ライフスタイル」や「経済状況」などを加味して選ぶことが大切なので、

まずは返済総額の減額幅が大きい「方法」と「時期」についてご説明しますね。

返済総額の減額幅の大きな繰り上げ返済の方法と時期は?

「住宅ローン返済総額の減額幅を大きくする」には、「少しでも金利負担の大きい部分のカット」が効果的です。

そのためには、「金利負担の大きい部分とは何か」を知る必要があるので、その状況について考えてみましょう。

※固定金利(年利1.0%)で計算しています

借入額が多くなるほど金利負担が大きくなる

住宅ローンの1年間の利息額は、「借入残額×年利(金利)」で算出できます。

例えば、借入残額を「1,000万円」と「2,000万円」として、年利1.0%での住宅ローンの1年間の利息額を比べてみましょう。

1,000万円(借入残額)×1%(年利)=10万円(1年間の利息額)

2,000万円(借入残額)×1%(年利)=20万円(1年間の利息額)

このように借入残高が2倍になると、1年間の利息額も2倍になります。

借入額が多いほど利息の負担額が増えるため、ローンの返済総額を減らすには借入額を少なくすることが効果的です。

借入期間が長くなるほど金利負担が大きくなる

では次に、借入残額が同額(1,000万円)で、借入期間が違うもの(1年と2年)をシュミレーションしてみましょう。

※年間払い・端数表記ナシで計算しています

借入期間1年:(1,000万円×1%=10万円(1年目利息額))+1,000万円(元金)=1,010万円(返済総額)

借入期間2年:(1,000万円×1%=10万円(1年目利息額))+(500万円×1%=5万円(2年目利息)+1,000万円(元金)=1,015万円(返済総額)

このように借入期間が長くなると、その分の利息額が増加するため、返済総額も増加します。

少しでも借入期間が長いほど利息の負担額が増えるため、ローンの返済総額を減らすには借入期間を短くすることが効果的です。

借入総額を少なくして、ローンの返済期間を短くすれば、金利負担を減らすことができるんですね。

だから、両方の条件を満たせる「期間短縮型」の方が返済総額の減額幅が大きいんだ!

その通り!

さらに付け加えると、月々の返済に占める金利部分が多い時期ほど減額効果が高いので、少しでも早い時期に繰り上げ返済をする方が減額幅が大きいんです。

じゃあ、「返済額軽減型」の繰り上げ返済を選ぶ人なんているんですか?

どう考えても、「期間短縮型」の方がお得だと思うんですが・・

「期間短縮型」と「返済額軽減型」お得なのはどっち?ーまとめ

たしかに、「少しでも早い時期」に「期間短縮型」の「繰り上げ返済」を行えば、住宅ローン返済総額の減額幅を大きくすることができます。

しかし、ただ返済総額を減らせばイイってわけでもないんですよ。

エ~ッ!どういうことですか?

返済総額を減らすこと以外にも大事なことがあるんですか!?

マイホームの購入をきっかけに、「節約生活」を始める方は少なくありません。

中には、「月々の住宅ローンの返済のために仕方なく・・」というご家庭もありますが、「少しでも早い時期に少しでも多くの繰り上げ返済をするために・・」とお考えのご家庭もあるようです。

しかし、幸せな生活を過ごすためにマイホームを購入したハズなのに、節約節約で「日々の生活」や「レジャー」を楽しめなくなってしまったら、それこそ本末転倒ではないでしょうか。

それに、少しでも多くの繰り越し返済をするために貯蓄を残さず住宅ローンに回してしまい、予期せぬ「出費」や「収入の減額」によって、月々の住宅ローンの返済のために高い利率の借金に手を出してしまったり、

ひどい場合は、「繰り上げ返済が元で月々の返済が滞ってしまい、マイホームを手放すはめになってしまった」なんて話もあるくらいです。

特に将来、「お子さんの教育費の増額」や「働き手の一本化による収入の減額」などが予想されるご家庭では、

繰り上げ返済せずに貯蓄を残しておいたり、返済額軽減型の繰り上げ返済を選択する方が生活の幅を広げられることも多いので、より豊かで余裕のある生活を送れるのではないでしょうか。

たしかに・・

つい「損したくない!」って気持ちが働いてしまいますが、住宅ローンの返済総額を減らすことが全てではありませんもんね。

せっかく夢のマイホームを手に入れたのに、楽しく暮らせなかったら意味ないです。

私もそう思います。

幸せに暮らせないんだったら、マイホームなんて雨風をしのげるただの箱にしか過ぎませんからね。

将来の「ライフスタイル」や「経済状況」は家庭によって様々なので、「返済総額の減額度合い」だけにこだわらず、自分達家族に合った返済プランを立てることが大切ですよ。

分かりました!

返済額だけに囚われず、自分達家族のライフスタイルに合わせた返済プランを考えたいと思います。

■ 選んだ「方法」や「返済時期」によって「返済総額の増減」や「効果」が異なる

■ 「早い時期」の「期間短縮型」が最も返済総額の減額幅が大きい

■ 将来の「ライフスタイル」や「経済状況」を加味した返済プランの選択が大切